Perhitungan PPH 21 Tenaga Ahli Perpajakan YouTube

Dalam hal tenaga ahli tidak memiliki NPWP, maka tarif yang dikenakan 20% lebih tinggi dari tarif umum yang berlaku. Namun, sesuai Pengumuman Direktur Jenderal Pajak Nomor PENG-6/PJ.09/2024, dalam aplikasi e-Bupot 21/26, meskipun tanpa NPWP sepanjang penerima penghasilan memberikan NIK, tarif 20% lebih tinggi tidak berlaku.Baca pembahasan lengkapnya di sini: NIK Valid, Tarif Lebih Tinggi Tidak.

Perhitungan PPh 21 Tenaga Ahli Tahun 2022 RUUHPP pph21 YouTube

Pajak Penghasilan PPh Pasal 21: Definisi, Dasar Hukum, Tarif, dan Waktu Penyetoran Serta Pelaporan Pajak. Merujuk pada PMK 168/2023, dasar pengenaan pajak (DPP) untuk PPh Pasal 21 tenaga ahli adalah 50% dari penghasilan bruto dalam satu masa pajak/saat terutangnya pajak. Dalam menghitung PPh 21 tenaga ahli, nilai DPP tidak perlu dihitung secara.

Perhitungan Pajak PPh Pasal 21 Tenaga Ahli Terbaru 2020 Tips dan Trik Bisnis, Pembukuan

Penghitungan PPh Pasal 21 tenaga ahli sebulan, yaitu: DPP = (50 % x Penghasilan Bruto Sebulan (kumulatif) - PTKP per bulan) PPh Pasal 21 sebulan = DPP x Tarif Pajak. 3. PPh 21 tenaga ahli yang menerima atau memperoleh penghasilan yang bersifat berkesinambungan dan mempunyai penghasilan lain. Wajib Pajak Orang Pribadi kategori bukan pegawai.

Aplikasi Perhitungan Pajak PPh 21 Excel Terbaru dan Terbaik Proconsult

PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN (15 - 16) 18. PPh PASAL 21 ATAS PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN. 19. PPh PASAL 21 YANG TELAH DIPOTONG MASA PAJAK SEBELUMNYA. 20. PPh PASAL 21 TERUTANG (18 - 19) Aplikasi Direktorat Jenderal Pajak.

Begini Cara Perhitungan Pajak PPh 21 Bagi Tenaga Ahli Yang Wajib Dipahami Klikpajak

Perhitungan pph 21 tenaga ahli ini harus berdasarkan kondisi. Dari contoh yang sudah dijelaskan sebelumnya, rumus serta tarif pph 21 tenaga ahli dapat dihitung dengan mekanisme seperti Dasar Pengenaan Pajak = 50% x Penghasilan Bruto. Nah, itu dia ulasan mengenai pph 21 tenaga ahli beserta ketentuan-ketentuan serta mekanisme perhitungannya.

Perhitungan pemotongan PPH 21 Tenaga Ahli Dokter konsultan dan lainnya YouTube

Contoh Perhitungan PPh 21 Tenaga Ahli dengan Penghasilan Tidak Bersifat Berkesinambungan. Bagas adalah seorang pengacara yang baru menangani kasus dan memperoleh komisi sebesar Rp620.000.000 dari PT Abadi Hidra. Ia pun telah terdaftar sebagai Wajib Pajak dan memiliki kartu NPWP.

PERHITUNGAN PEMOTONGAN PPH 21 METODE GROSS UP UNTUK TENAGA AHLI / BUKAN KARYAWAN YouTube

3 Cara Perhitungan PPh 21 Tenaga Ahli 1. PPh 21 tenaga ahli yang menerima atau memperoleh penghasilan tidak bersifat berkesinambungan. Tuan A berprofesi sebagai akuntan. Mengaudit laporan keuangan PT. B dengan fee sebesar Rp 45.000.000. Maka PPh 21 yang harus dipotong oleh PT. B yaitu: Rp 45.000.000 x 50% x 5% = Rp 1.125.000

Perhitungan PPh 21 untuk Tenaga Ahli yang Dipekerjakan Perusahaan

JAKARTA, DDTCNews - Ditjen Pajak (DJP) menjelaskan terdapat perbedaan perhitungan Pajak Penghasilan (PPh) Pasal 21 antara pegawai tetap dengan tenaga ahli. Penyuluh Pajak Ahli Muda Dit P2 Humas DJP Mohammed Lintang menyebut tenaga ahli termasuk dalam kriteria bukan pegawai. Ketentuan tersebut diatur dalam Peraturan Dirjen Pajak No. PER-16/PJ/2016.

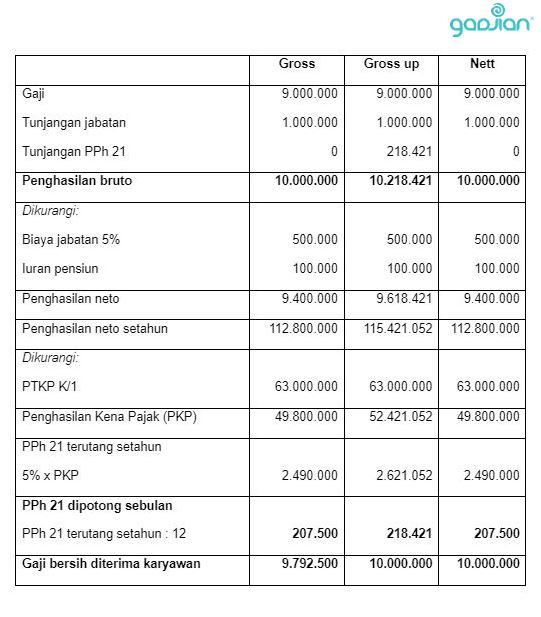

Pedoman Lengkap Perhitungan PPh 21 Tenaga Ahli Blog Gadjian

PKP bukan pegawai = (50% x penghasilan bruto) - PTKP sebulan. Contoh: PKP tenaga ahli yang hanya memberikan jasanya di satu perusahaan dengan penghasilan berkesinambungan (tiap bulan). DPP PPh 21 tenaga ahli | Gadjian. PPh 21 dipotong Januari. = PKP x tarif pajak. = 20.000.000 x 5%. = 1.000.000.

Perhitungan Pph Pasal 21 Homecare24

Perhitungan PPh 21 Tenaga Ahli dengan Penghasilan Lebih dari Satu Pemberi Kerja. Rumus: (Penghasilan Bruto X 50%) X Tarif Pasal 17. Contoh: Sinta adalah seorang dokter umum yang membuka praktek di Rumah Sakit Rahmawati. Total penghasilan bruto yang diperoleh Sinta dari praktek di Rumah Sakit selama tahun 2022 adalah Rp 582.500.000.

Perhitungan PPh 21 untuk Tenaga Ahli yang Dipekerjakan Perusahaan

Tata cara skema penghitungan PPh Pasal 21 adalah dengan menggunakan Tarif Pasal 17 berdasarkan Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (UU PPh), sebagaimana beberapa kali diubah terakhir dengan Undang-Undang Nomor 6 Tahun 2023 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 2 Tahun 2022 tentang Cipta Kerja menjadi Undang-Undang (UU Ciptaker).

Perhitungan PPh 21 Untuk Tenaga Ahli (Dokter, Pengacara, Arsitek dll) YouTube

Contoh Perhitungan PPh 21 Tenaga Ahli dengan Penghasilan Hanya dari Satu Pemberi Kerja Untuk kategori ini, Anda bisa menggunakan rumus ((Penghasilan bruto x 50%)-PTKP) X Tarif UU HPP. Apabila dalam satu tahun periode pajak tenaga ahli hanya memperoleh penghasilan berkesinambungan dari satu pemberi kerja, maka ia dapat mengajukan pengurangan penghasilan kena pajak dengan melampirkan syarat-syarat.

Cara Hitung PPh 21 Tenaga Ahli dan cara inputnya pada eSPT PPh 21 YouTube

Baca Juga: Pedoman Lengkap Perhitungan PPh 21 Tenaga Ahli. C. PPh 21 Tenaga Ahli Tidak Berkesinambungan. Perhitungan PPh 21 bukan pegawai atau tenaga ahli yang tidak berkesinambungan dikenakan atas setiap penghasilan yang diterima. Contohnya, Adi adalah seorang konsultan hukum, ia mendapatkan penghasilan atas jasa pembuatan dokumen legal dari.

Cara Mudah Perhitungan PPh 21 Terbaru Di Aplikasi Excel

Memahami peraturan perpajakan dan skema PPh 21 Tenaga Ahli sangat penting bagi para Tenaga Ahli di Indonesia. Dalam artikel ini, kita telah membahas secara komprehensif tentang pendahuluan PPh 21 Tenaga Ahli, peraturan yang berlaku, perubahan penting dalam skema PPh 21 Tenaga Ahli untuk tahun 2024, perbandingan dengan tahun 2023, perhitungan menggunakan TER, serta implikasi dan manfaat dari.

Perhitungan PPh 21 Metode Gross Up Untuk Tenaga ahli YouTube

Perhitungan PPh Pasal 21 Tenaga Ahli Dengan Penghasilan Tidak Bersifat Berkesinambungan. Ilustrasi: Bapak Gading berprofesi sebagai seorang pengacara. Suatu saat beliau menangani kasus dan memperoleh komisi sebesar Rp 620 juta dari PT Cipta Abadi yang berlokasi di Jakarta. Bapak Gading telah terdaftar sebagai Wajib Pajak dan memiliki kartu NPWP.

Perhitungan pemotongan PPh 21 Tenaga Ahli Tahun 2022 , bekerja pada satu pemberi kerja atau

Simplifikasi Perhitungan PPh Pasal 21 agar dapat: • memberikan kemudahan dan kesederhanaan bagi Wajib Pajak dalam. tenaga ahli yang melakukan Pekerjaan Bebas dan bertindak untuk dan atas namanya sendiri, bukan untuk dan atas nama persekutuannya; dan 5. Penyelenggara kegiatan, termasuk Badan,