Beginilah Cara Menghitung Pajak PPh 21 Secara Benar Dan Akurat

7. Cara menghitung PPh. 8. Objek dan dasar hukum PPh. Sebagai warga negara Indonesia yang baik, kamu berkewajiban untuk membayar pajak dengan tepat waktu. Pajak sendiri memiliki berbagai macam jenis, seperti PPN dan PPh yang sudah tidak asing bagi beberapa orang. PPN dan PPh memiliki objek dan tarif yang berbeda-beda.

Cara menghitung DPP dan PPN 11 Persen untuk Pengadaan Barang Jasa di Desa Tarif PPN 11

Maka, PPh jasa konstruksi yang harus disetor kepada kantor pajak adalah Rp 80.000.000. Jumlah dari PPh jasa konstruksi harus dipotong dari nilai kontrak, lalu disetorkan dan dilaporkan dalam masa pajak yang sama yaitu maksimal 30 hari setelah pelunasan pembayaran. Setelah perusahaan konstruksi menyetor dan melaporkan pajak terkait proyek ini.

Bagaimana Tarif Dan Perhitungan Pph Pasal 21

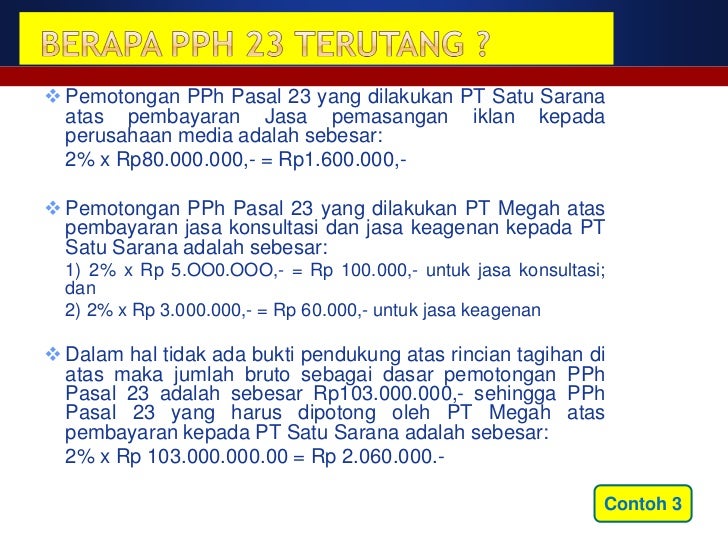

Terdapat beberapa pajak yang perlu dibayarkan oleh badan usaha tersebut mengikuti aturan dalam PPh Pasal 21/26, PPh Pasal 23/26, PPh Final, PPh Pasal 25, dan PPh Pasal 29. Cara menghitung PPh dan PPN. Beberapa dari kamu mungkin bertanya, bagaimana cara menghitung pajak PPN dan PPh?

CONTOH PERHITUNGAN PPN DAN FAKTUR PAJAK ATAS LPG TERTENTU 2022 Kantor Konsultan Pajak dan

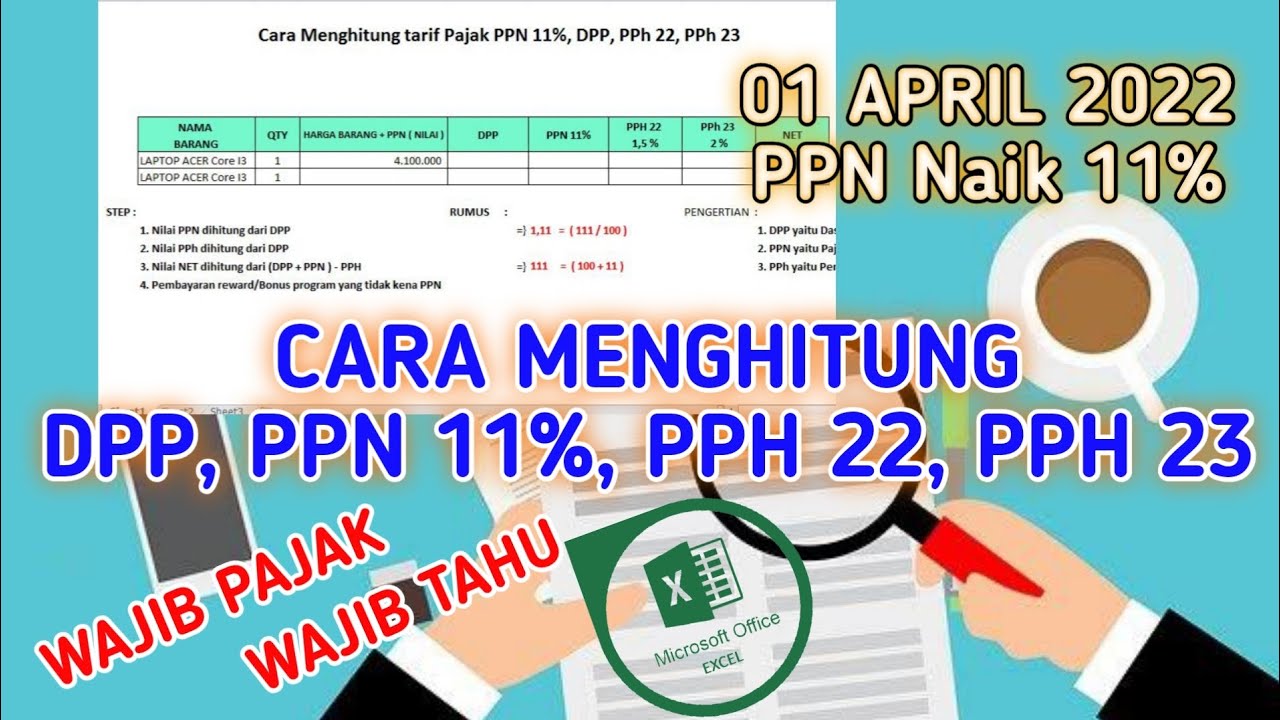

Pajak pertambahan nilai (PPN) dikenakan atas transaksi jual beli barang dan jasa kepada wajib pajak orang pribadi atau badan. Dalam UU 7/2021 tarif PPN naik dari 10% menjadi 11% dan mulai berlaku tanggal 1 April 2022. Adapun cara menghitung PPN yaitu mengalikan tarif PPN 11% dengan dasar pengenaan pajak yang meliputi harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain.

Cara Menghitung Ppn Di Excel Warga.Co.Id

Konsultasi lingkungan dan manajemen proyek;. Baca Juga: Perbedaan PPh 23 dan PPh Pasal 4 ayat 2. Contoh Perhitungan Pajak Final Konstruksi. PT AAA menerima tagihan dari PT BBB atas pekerjaan pembangunan jalan tol sebesar Rp500.000.000 termasuk PPN dan dibayar pada 15 November 2024.

Rumus Pph Pasal 23 Cara Menghitung Pajak Penghasilan Pasal 23 Contoh Soal dan Jawaban

Ada dua bentuk bukti pungutan PPN atas jasa konstruksi. Pertama, faktur pajak standar dan kedua adalah Surat Setoran Pajak (SSP). Berikut ini merupakan tata cara pengisian SSP yang harus dilampirkan saat melakukan pungutan PPN atas jasa konstruksi : Cantumkan NPWP Rekanan (perusahaan yang melakukan jasa konstruksi) pada kolom NPWP.

Cara Menghitung Pajak PPh 21 dengan Rumus Excel Rumus IF Neicy Tekno

Dalam proyek bisnis, terdapat beberapa jenis pajak yang harus dibayar, yaitu PPN, PPH Pasal 21, dan PPH Pasal 23. Bagaimana Cara Menghitung Tarif Pajak? Tarif pajak PPN dan PPH berbeda-beda tergantung pada jenis barang atau jasa yang dijual serta besaran penghasilan yang diperoleh.

Cara Mudah Menghitung Dasar Pengenaan Pajak PPN OnlinePajak

Cara Menghitung Pajak PPN dan PPh Pasal 22. Berdasarkan Peraturan Menteri Keuangan Nomor 34/PMK.010/2017, ada berbagai ketentuan yang perlu Anda ketahui untuk menghitung pajak PPN dan PPh Pasal 22 yakni berdasarkan nominal belanjanya. Jika nominal belanja barang memiliki total harga di bawah Rp2.000.000, maka hanya akan diberlakukan PPN saja.

Cara Menghitung Pajak PPN dan PPh Cilacap Klik

Sebagai PKP, harus tahu rumus PPN agar dapat melakukan perhitungan PPN terutang dengan benar. Ketahui cara menghitung PPN dan contoh soal cara hitung PPN berikut ini. Sebagai Pengusaha Kena Pajak (PKP) yang wajib memungut, menyetorkan dan melaporkan e-Faktur dalam SPT Masa PPN, harus mengetahui dasar perhitungan PPN dan cara menghitung Pajak.

Cara Menghitung Pajak Tarif PPN 11 DPP DAN PPH dengan Ms. Excel YouTube

Cara Menghitung PPh Jasa Konstruksi. Rumus perhitungan PPh Jasa Konstruksi adalah nilai kontrak yang belum termasuk PPN dikalikan tariff PPh Jasa Konstruksi. Sedangkan untuk mekanisme pemotongannya, penyedia jasa langsung menyetor kepada kantor pajak. Kemudian untuk pengguna jasa diberikan surat pemberitahuan pemotongan PPh Jasa Konstruksi.

Cara Menghitung DPP PPN dan PPH 22 pada Ms Excel YouTube

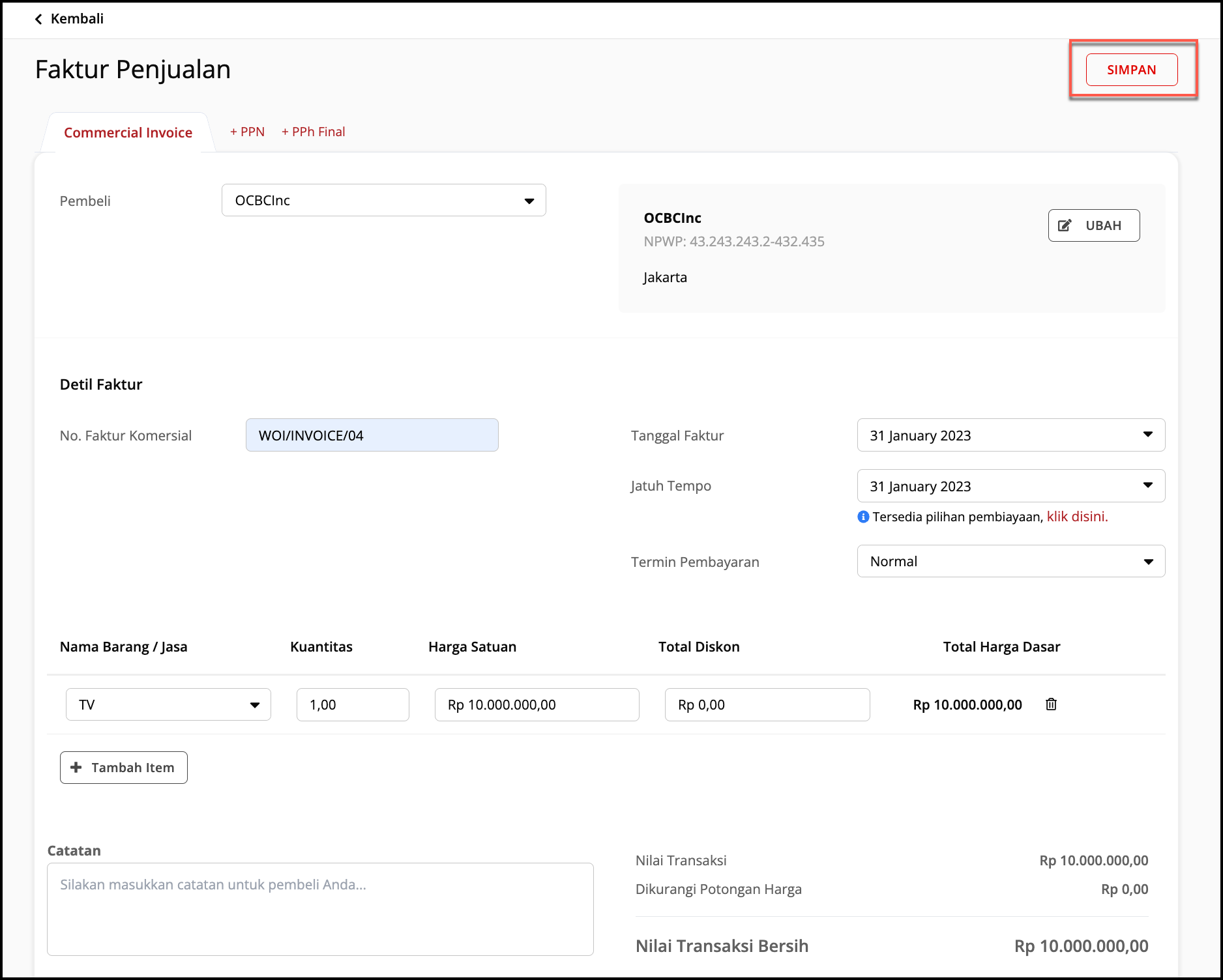

Klik ikon pensil pada faktur pajak yang ingin Anda laporkan. Klik menu "SPT Post" untuk menghitung PPN yang akan dilaporkan. Jika wajib untuk melakukan pembayaran, silakan klik Bayar. Jika sudah membayar, masukkan NTPN dengan klik "Lapor". Anda juga dapat melakukan pembayaran SPT Masa PPN maupun di OnlinePajak.

Pembahasan Cara Menghitung Pajak PPN dan PPh Beserta Contoh Soal Kelas 7 SMP YouTube

Berarti, atas pembelian barang ini dikenakan PPN 11% dan PPh Pasal 22 sesuai dengan keterangan di atas. Cara menghitungnya: Dasar Pengenaan Pajak (DPP) = 100/111 x Rp14.540.000 = Rp13.099.099. PPN yang dipungut = 11% x Rp13.099.099 = Rp1.440.900. Sedangkan, cara menghitung PPh pembelian barang (PPh Pasal 22) adalah:

Cara Menghitung Pph Dengan Pajak 10 Persen Di Excel Warga.Co.Id

Dasar Pengenaan Pajak atau DPP merupakan harga jual, nilai expor/impor, penggantian, atau nilai yang dipakai sebagai dasar dari penghitungan besarnya pajak yang terutang. Jadi, nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPN, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 4 ayat (2), disebut DPP.

Menghitung Pajak Pertambahan Nilai Ppn Dengan Rumus Dalam Microsoft Images and Photos finder

Kesimpulan. PPN merupakan pajak yang dikenakan atas setiap barang dan jasa yang memiliki pertambahan nilai dalam peredarannya dari konsumen dan produsen. Tarif PPN sebesar 11%. Cara menghitung PPN: Tarif PPN x DPP (11% x DPP). Demikianlah ulasan tentang PPN, tarif, objek, cara menghitung PPN, dan contoh kasusnya.

Cara Menghitung Pajak Ppn Dan Pph Pembelian Barang Homecare24

Jika Penghasilan Tidak Kena Pajak karena belum menikah dan tanggungan = Rp55.000.000, maka: DPP PPh 21 = Penghasilan Netto - Penghasilan Tidak Kena Pajak. DPP PPh 21 = Rp171.000.000 - Rp55.000.000. DPP PPh 21 = Rp116.000.000. Jadi, Dasar Pengenaan Pajak untuk PPh 21 dari A sebesar Rp 116.000.000.

Cara Menghitung Ppn Dan Pph Di Excel Asriportal Com Riset

Secara mendasar, beberapa perbedaan antara PPN dan PPh adalah sebagai berikut: PPN berlaku bagi setiap proses produksi atau distribusi, sedangkan PPh berlaku pada setiap penghasilan yang dimiliki oleh wajib pajak. PPN dibebankan kepada konsumen akhir dan bukan oleh produsen, sedangkan PPh dibebankan kepada pihak yang memiliki penghasilan.