Cara Menghitung Ppn Dan Pph Yang Benar Beserta Contohnya Mudah Dan My Riset

Tarif PPh 23 sebesar 15%. Wajib membayar PPh sebesar 15% dari jumlah bruto atas dividen, bunga, royalti, dan hadiah, penghargaan, penyerahan jasa, bonus, atau sejenisnya, selain di samping adanya pemotongan PPh Pasal 21. Tertulis dalam Pasal 4 ayat (1) UU 36 Tahun 2008 tentang PPh, dividen yang dimaksud di atas adalah yang diterima oleh.

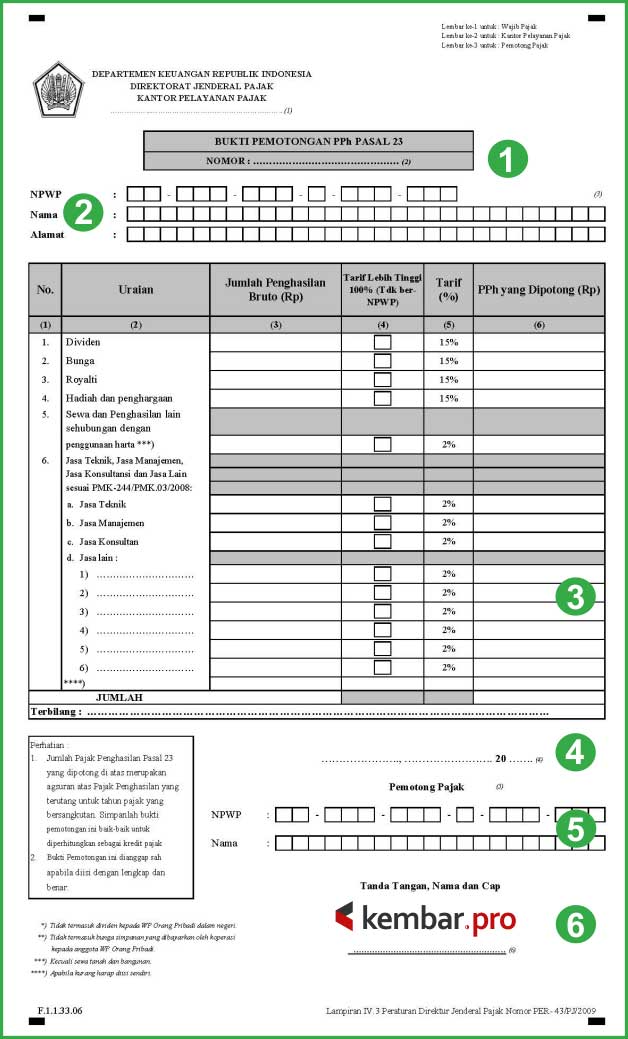

Cara Mengisi Bukti Potong Pph 23 Tanpa Npwp Delinewstv

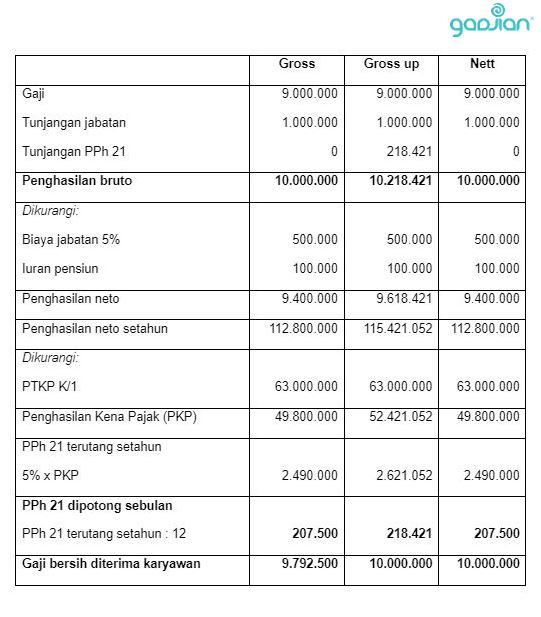

PPh 23: Mengenal Ketentuan Strategi Gross Up dan Contoh Hitungannya. Rumus hingga cara menghitung dengan metode gross up PPh 23 Itu Begini! Simak penjelasan beserta solusi jika terjadi permasalahan tertentu. Setiap pendapatan usaha yang diperoleh di wilayah Negara Kesatuan Republik Indonesia memiliki kewajiban pajak yang harus ditanggung.

Pasal 23 D Homecare24

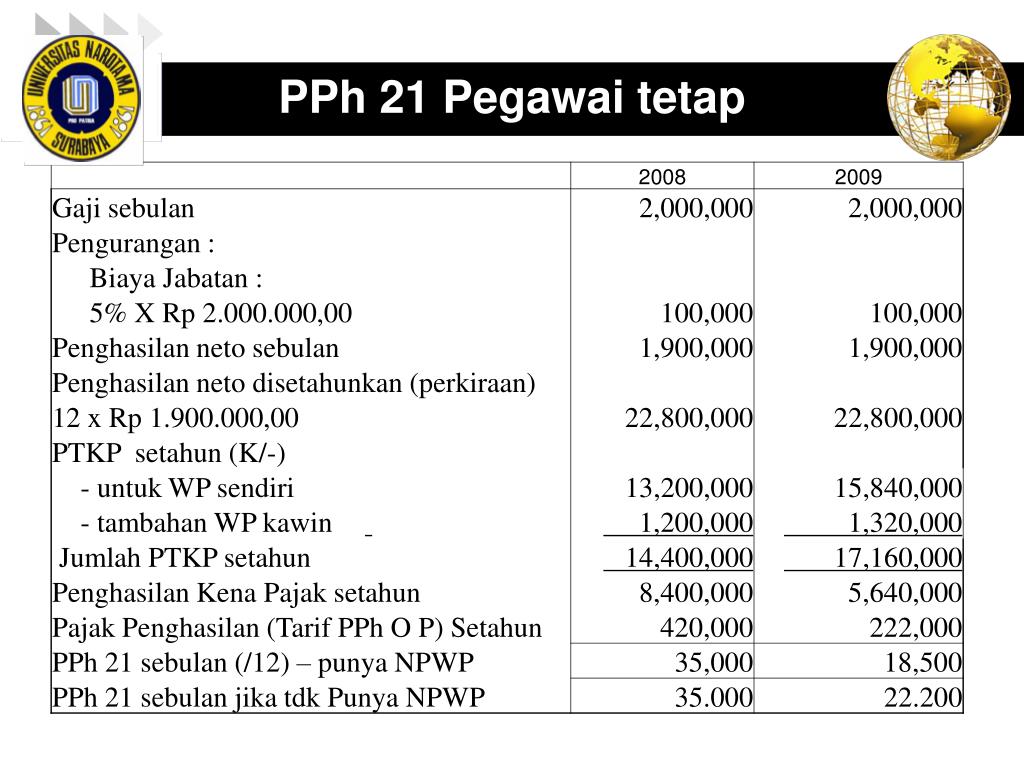

Selain kasus-kasus di atas, cara menghitung DPP PPh 21 adalah dengan menggunakan jumlah penghasilan bruto. 2. DPP PPh 22 atau Dasar Pengenaan Pajak Nilai Impor. DPP PPh 23. Dalam Dasar Pengenaan Pajak PPh 23 ini merupakan sebuah nilai atas imbalan sehubungan dengan kaitannya jasa teknik, jasa manajemen, jasa konsultan,.

Cara Hitung Dpp Ppn Rumus Persen Menghitung Persentase Blog Chara Riset My XXX Hot Girl

Media Komunitas Perpajakan Indonesia › Forums › PPh Pemotongan/Pemungutan › Mencari DPP PPn dan PPH 23.. Dear All rekan Nilai Nett PT A, Rp 329.322.069. Berapakah DPP, PPn dan PPh 23??? Mohon petunjuk Rumusnya. eONEbyONE. Member. 14 July 2014 at 2:56 pm. sistop. Member. 14 July 2014 at 3:01 pm. Originaly posted by eonebyone: Nilai Nett.

√ Cara Mengisi Bukti Potong PPh Pasal 23 atas Bunga Pinjaman Beserta Contoh Jurnalnya

Tarif PPh 23 sebesar 15%. Wajib pajak diharuskan membayar PPh sebesar 15% dari jumlah bruto atas dividen, bunga, royalti, dan hadiah, penghargaan, bonus, atau sejenisnya, selain yang belum dipotong oleh PPh Pasal 21. Seperti yang tercantum di dalam Pasal 4 ayat (1) UU 36 Tahun 2008 tentang PPh, dividen yang dimaksud termasuk dividen yang.

Tata Cara Pelaporan Pph 23 Ilustrasi

Sejatinya, tarif umum yang berlaku pada PPh 23 atas jasa sebesar 2 persen dari jumlah bruto nilai jasa (tidak termasuk PPN). Namun, apabila pemberi jasa tidak memiliki NPWP, maka diberlakukan tarif 100 persen lebih tinggi. Jumlah bruto yang dimaksud adalah jumlah keseluruhan penghasilan yang dibayarkan, disediakan untuk dibayarkan dari pihak.

Cara Menghitung Gross Up Pph 23 Satu Manfaat

PPh Pasal 23 adalah pajak yang dikenakan pada penghasilan atas modal, penyerahan jasa, atau hadiah dan penghargaan, selain yang telah dipotong PPh Pasal 21. Pemerintah telah menambahkan objek PPh Pasal 23 menjadi 62 jenis jasa lainnya dalam Peraturan Menteri Keuangan No. 141/PMK.040/2015. Tarif PPh 23 ada dua yaitu 15% dan 2% tergantung pada.

CARA MENGHITUNG PPN DAN PPH DI EXCEL Warga.Co.Id

Berikut objek penghasilan yang dikenakan PPh Pasal 23 sebesar 2%, diantaranya: Sewa dan penghasilan lain yang berhubungan dengan penggunaan harta, tapi tidak termasuk penggunaan sewa tanah dan/atau bangunan. Tarif PPh 23 sebesar 2% juga dikenakan terhadap penghasilan dari imbalan jasa manajemen, jasa teknik, jasa konsultan dan jasa konstruksi.

Konsep dan Penghitungan PPh Pasal 23 YouTube

Tarif PPh 23 dikenakan atas nilai Dasar Pengenaan Pajak (DPP) atau jumlah bruto dari penghasilan. Ada dua jenis tarif yang dikenakan pada penghasilan yaitu 15% dan 2%, tergantung dari objek PPh pasal 23 tersebut. Berikut ini adalah daftar tarif dan objek PPh Pasal 23 : 1. Tarif 15% dari jumlah bruto atas :

Cara Menghitung Pph 23 Di Excel IMAGESEE

Tarif PPh Pasal 23: 15% = untuk dividen, royalti, bunga, hadiah dan penghargaan. 2% = untuk objek pajak lainnya. 100% = atau dua kali lipat tarif standar jika wajib pajak tidak memiliki NPWP (Nomor Pokok Wajib Pajak), sehingga menjadi 30% untuk dividen, royalti dan lainnya serta tarif 4% untuk wajib pajak lainnya.

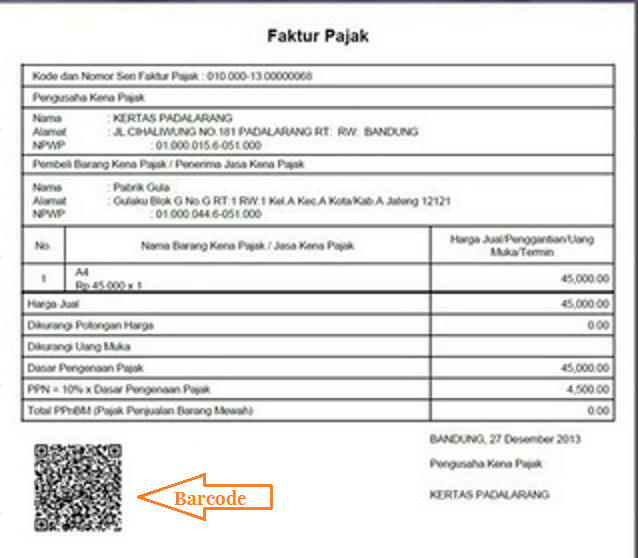

Cara menghitung DPP dan PPN 11 Persen untuk Pengadaan Barang Jasa di Desa Tarif PPN 11

Jadi, nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPN, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 4 ayat (2), disebut dengan DPP, demikian dilansir laman Online Pajak.. Maka, cara mencari tahu Dasar Pengenaan Pajak (DPP) atas perangkat komputer tersebut adalah:

Cara Menghitung PPH 23 Secara Benar Kamu Wajib Tahu!

Baca juga: Ini Dia Cara Menghitung PPh Pasal 22 serta Contoh Soalnya. 5. DPP PPh Pasal 23. DPP PPh 23 adalah nilai atas imbalan sehubungan dengan jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan, dan kasa lain yang dipotong dari jumlah bruto tidak termasuk PPN. Baca juga tentang ketentuan pajak jasa ini dalam PMK PPh 23. 6. DPP PPh.

CARA MENGHITUNG DAN MENCARI DPP DARI TARIF BARU PPN 11 YouTube

Besar pemotongan PPh Pasal 23 atas sewa: = 2% x Rp50.000.000. = Rp1.000.000. Jadi, CV AAA hanya akan menerima pembayaran sewa dari PT BBB seteah dipotong pajak PPh 23 sebesar Rp50.000.000 - Rp1.000.000 = Rp49.000.000. Baca juga: Simak Contoh Perhitungan PPh Pasal 4 Ayat 2 Jasa Konstruksi.

Cara mencari DPP PPN 11 persen, PPh 22 & PPh 23 atas Penjualan ppn pph Youtube, Atasan

Tarif Pajak. 2%. PPh Pasal 23 (Tarif X DPP = 2% x Rp 5.000.000,-) Rp. 100.000,-. Sumber : pajak.go.id. CONTOH PEMOTONGAN DAN PENGHITUNGAN PPh PASAL 23 ATAS JASA TERTENTU (SERVICE MESIN ATAU KOMPUTER) PT Polan (badan memiliki NPWP) menerima penghasilan dari PT Delta karena memberikan jasa cleaning service dengan nilai kontrak Rp 50.000.000,-.

Tarif Pph 23 newstempo

Jadi, nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPN, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 4 ayat (2), disebut DPP. Pada artikel ini, tidak akan membahas cara mencari DPP seluruh jenis pajak di atas. Artikel ini hanya akan membahas tentang cara menghitung DPP dari PPN.

Cara Menghitung Pajak PPN dan PPh sesuai DPP adalah Simak ini

Tarif PPh 23 dikenakan atas Dasar Pengenaan Pajak (DPP) atau jumlah bruto dari penghasilan. Di dalam PPh Pasal 23, terdapat dua jenis tarif yang diberlakukan, yaitu 15% dan 2% tergantung dari objek pajaknya. Di bawah ini adalah tarif dan objek pajak yang terkena PPh Pasal 23 yang berlaku di Indonesia. No.